Singellivet är vanligt. SCB:s statistik från december 2022 visar att det finns nästan två miljoner singelhushåll i Sverige. För pensionen behöver inte singellivet vara en dålig affär.

På Alla hjärtans dag handlar det mycket om att vara två. Eller kanske att vilja bli två. Men just i Sverige finns det väldigt många singlar, åtminstone om vi mäter hushållstyp.

Tvärtemot vad vi kanske tror är det inte storstäderna som befolkas av singlar, utan glesbygdskommunerna. Inte sällan är singeln en ensamstående pensionär. Ibland änka eller änkling.

Pensionsplus för singlar

Singellivet kan faktiskt ha betydelse för din pension. Det finns en del du kan göra, både för att faktiskt få mer pension om du är singel, och för skaffa krockkuddar om du blir det under livets gång.

Du kan jobba massor

En singel, utan krav på att finnas där för familjen, har massor av tid för att jobba och tjäna pengar. Hög lön och många år i arbetslivet betyder hög pension.

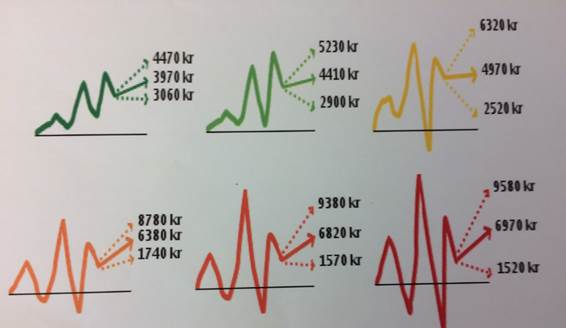

Du behöver inte ha något efterlevandeskydd

Som singel (utan barn) kan du välja bort återbetalningsskydd, familjeskydd och familjepensioner. Det är pengar som anhöriga får när du dör, men som samtidigt minskar din egen pension. Förtjänsten av att inte ha den här typen av skydd för sina anhöriga är värd mycket pengar.

Tips! Återbetalningsskydd finns i tjänstepensionen. I en del avtal i offentlig sektor är den inbakad om du inte gör något eget aktivt val, i andra måste du själv välja till den. Kolla med din arbetsgivare hur du tar reda på om du har återbetalningsskydd eller inte. Det går att när som helst välja bort ett återbetalningsskydd. Om din familjesituation ändras, till exempel om du gifter dig, kan du ansöka om det igen, utan hälsoprövning.

Om du har ITP2 eller liknande avtal kan du ha en automatisk familjepension i din tjänstepension som du kan välja bort. Det gör du på Collectums- (ITP2) eller Valcentralens (FTP2, BTP2) hemsida. Läs igenom villkoren noga så du vet vad som gäller.

Garantipensionen blir högre

Har du en låg pension och får delar av den allmänna pensionen i form av ett statligt stöd, garantipension, så får du mer varje månad om du lever ensam. Beloppet som betalas ut är högre för ensamhushåll än om du är gift eller sambo. Skälet är inte lika kul, ensamhushållen brukar ha högre kostnader.

Större chans att få bostadstillägg och äldreförsörjningsstöd

Bostadstillägget för pensionärer och äldreförsörjningsstöd är behovsprövade stöd som grundar sig på hushållsinkomsten. För att få stöden ska du ha fyllt 66 år och har en låg pension. Om du har en partner med egen inkomst minskar din möjlighet att få stödet. Ansökan görs på Pensionsmyndighetens hemsida.

Pensionsminus för singlarna

Dyrare att leva singelliv

Att leva ensam brukar betyda att du ensam får betala hyra, försäkringar, bil och annat som blir billigare per person om ni är flera i hushållet.

Ingen pension från någon annan

I ett parförhållande kan du ge och få pensionspengar från din partner, via återbetalningsskydd eller genom att ge bort din premiepension i den allmänna pensionen. Har du ingen partner finns inte den möjligheten.

Detta gäller dock inte om du blivit singel för att din partner avlidit.

Du får också behålla den del av premiepensionen som din make/maka gett bort fram till skilsmässan.

Text: Kristina Kamp, pensionsekonom